最近,全球能源危机拉响了警报,能源价格持续上涨,通货膨胀压力再度加重了金融市场对未来经济增长的忧虑。

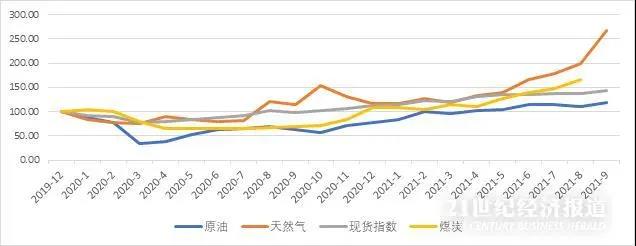

截至2021年10月8日,今年天然气期货、布伦特原油期货和彭博商品现货指数分别上涨了116.82%、61.46%、30.09%,澳大利亚动力煤出口价格涨幅超过180%。

目前,时令由秋季入冬季度,气候逐渐变冷,取暖用能需求大增,但由于天然气价格上涨过猛,导致英国多家天然气零售商倒闭,800多万人受影响。在欧洲大陆,能源和天然气价格几乎每日创新高,部分高耗能企业面临停业困境,欧盟对此也束手无策。能源价格上涨让世界经济复苏的前景蒙上了巨大的阴影,引发人们对通货膨胀的极度担心。

下周,美国上市公司拉开了季度业绩报告大幕,市场想具体知道成本上涨对公司业绩的影响有多大,因此供应链问题、用工短缺和疫情状况将决定未来几周的交易人气。摩根大通银行、达美航空、联合健康集团、达美乐比萨等大公司将登台亮相,值得市场关注。

金融市场现在更是如履薄冰,通货膨胀压力持续,能源危机开始酿成,美国就业市场疲态尽显,民主党和共和党就提高联邦政府债务上限议题纠缠不清,10年国债收益率持续上扬,这系列事情无法让市场保持平常心态。

图1 近期世界能源及商品指数变化趋势

图1 近期世界能源及商品指数变化趋势

说明:原油指布伦特原油期货,天然气指数指美国亨利中心天然气期货价格,现货指数为彭博商品现货指数,煤炭为澳大利亚电煤出口指数。资料来源:美国能源信息署;国际货币基金组织;澳大利亚国家统计局

图1中的四种价格指数均出现了不同程度的涨幅。虽然以前商品价格也集体上涨(所谓上升周期),但未引起全球性通货膨胀。这次大宗商品涨价似乎与以往有所不同:

全球正处于疫情阶段;供应链紊乱加剧了世界商业供需关系失衡,恢复尚需时日;许多国家对绿色发展的承诺过多,脱离了经济发展现实,减排政策有些操之过急,对煤电的投资不足。换言之,商品涨价所引起的通货膨胀持续时间会更长,对企业和家庭消费的负面影响时间会更长。

其次,美国就业市场连续两月表现低于市场预期。据周五劳工部发布的最新数据,失业率跌至4.8%,但新增就业岗位只有19.4万个,远低于市场预期的50万,而且被金融市场所看好的、受疫情冲击较大的零售、批发、运输和休闲服务业的就业状况并未出现持续改善。最后,数字转型使得经济发展复杂化,平衡各种经济关系需要创新型思维和智慧。

世界煤炭生产与国际贸易格局

相对于石油和天然气而言,煤炭是污染最大的燃料,但不可否认的是,它又是当今世界最重要的发电燃料。

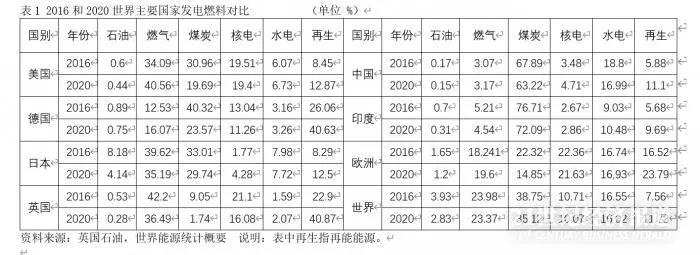

发达国家“煤改气”取得了长足进步,但就全球而言,煤炭在电力生产中的地位高于天然气,2020年煤炭在发电市场的份额仍达35.12%,显著大于天然气的23.37%(详见表1)。自2013年世界煤炭产量创历史新高(82.56亿吨,相当于166.66艾焦耳)以来,煤炭生产总体呈下降趋势,2014-2020年产量分别为81.79亿、79.47亿、74.78亿、77.02亿、80.75亿、81.33亿、77.42亿吨;以青岛现货价计,2013至2020煤炭的价格分别为95.42、84.12、67.53、71.35、74.72、99.45、85.89、83.1美元/吨。

就世界经济而言,最近五年增长速度分别为2.61%、3.28%、3.03%、2.34%、-3.59%。显然,全球煤炭产业已适应了需求市场的变化趋势。

世界能源储藏和产地分布不均匀,导致电力生产所用的燃料差异较大。如表1,美国、英国和西欧一些国家主要利用天然气发电,对煤炭依赖度较弱,而德国、中国、印度等国家虽努力降低煤炭发电的比例,也取得了明显进步,但对煤炭依赖度仍然偏高。

随着亚洲经济崛起,对煤炭的需求越来越大,改变了世界煤炭贸易的格局。2020年亚洲地区的煤炭进口占全球总量的78.98%。全球最大的煤炭出口国分别为澳大利亚、印度尼西亚、俄罗斯、哥伦比亚和南非,对亚洲煤炭总出口总量为25.1艾焦耳,分别占其煤炭出口贸易的99.38%、99.76%、56.18%、17.47%、82.32%。

煤炭贸易主要流向了中国(6.61艾焦耳,以下单位相同)、日本(4.56)、印度(4.22)和韩国(3.26)。澳大利亚动力煤的品位较高,今年1-8月的出口额分别为5亿、4.15亿、3.77亿、3.96亿、4.76亿、5.2亿、5.4亿美元,呈现激增势头;印度尼西亚的煤炭品位较低,受市场欢迎程度不高。

不管电力市场如何运作,完全市场化操作也好,政府适时干预也罢,正常情况下发电成本可预期,电力企业收益相对稳定,用电企业和家庭电费账单同样可预期,但是一旦燃料价格大幅上升,发电企业生产越多,亏损越大,唯一选择就是减少发电,从而导致电力供应不足。

一般而言,电力定价市场受政府的严格监管,供电企业不得随意涨价,必须经过听证会认可。即使电价完全随行就市,电费账单狂涨,用户苦不堪言,也会引起政府干预。如前述,天然气和动力煤价格翻倍,发电企业如何转嫁成本?最合理的方案就是煤炭企业提高产量、保障市场供给。

减排目标与经济发展现实

全球气候灾难频发,碳减排必须予以高度重视,“煤改气”、“油改气”是绿色发展的基本策略。

仅2021年,造成重大经济损失的气候灾难包括加拿大西部酷热、欧洲致命的水灾、郑州大暴雨和加尼福利亚州森林大火。据(美国)环境信息国家中心统计,自1980年以来,美国共发生了285次损失超过10亿美元的自然灾害,经济损失总计达1.875万亿美元。2020年美国就发生了22次自然灾害,2010-2019年期间发生了119次。

世界各国和地区的气候灾难促成了《巴黎气候协定》,成为全球主要政府的一致行动纲要。美国今年4月份宣布,以2005年为基准,到2030年温室气体净排放将减少50-52%;加拿大今年7月宣布,以2005年为基准,到2030年温室气体排放减少40-45%,2050年实现零排放(或碳中和)。欧盟承诺,以1990年的碳排放为基准,到2030年实现减排55%,2050年达到碳中和。

应对气候变化战略很快得到了银行和政府的积极响应。银行业采取措施减少了对煤炭企业的贷款额度或完全停止煤炭企业融资。

据媒体报道,2016-2020年全球60家大银行中有27家银行减少了对煤炭行业的贷款,其中减幅超过50%的银行依次为互助信贷银行(法国)、瑞士联合银行、俄罗斯联邦储蓄银行、印度国家银行、圣保罗国际银行(意大利)、德意志银行、瑞士信贷、荷兰合作银行,超过25%的银行包括北欧银行(瑞典)、西敏银行、加拿大皇家银行、荷兰银行和中国银行。本周早些时候,英国宣布到2035年将逐步淘汰完化石燃料发电。2020年,西班牙关闭了半数的煤炭生产矿区,承诺到2030年逐步淘汰所有煤炭发电厂。

当经济增长加快,减排目标似乎与经济现实脱离,权衡两者之间的关系完全有必要,步伐过快就会欲速则不达。目前,经济复苏对能源的需求十分强劲,超过全球绿色能源的生产能力。由于疫情期间煤炭价格走低,许多企业关闭了部分矿区,减少了产量,产能没有完全释放出来。2019年,澳大利亚、印度尼西亚、俄罗斯、哥伦比亚和南非的煤炭产量分别为13.21、15.2、9.23、2.43、6.21艾焦耳;与2019年相比,2020年这些国家的煤炭产量分别下降了6.2%、9%、9.6%、40.2%、4.1%,全球煤炭产量下降了5.1%。

煤炭价格大幅上涨是行业的意外之惊喜,给生产企业带来了可观的利润,有些煤炭企业会因此而克制扩大生产的冲动,尽量维持目前生产能力。另一些企业会积极扩大生产能力,但设备更新至少需要半年至一年才能安装到位,购买新的矿山用卡车也要等待九个月,因此煤炭产量提高需要较长的等待期。由于严格的环保措施(减排要求)和煤炭价格波动较大,提高煤炭产量会承受较大的经济风险。

跟其他商品价格一样,煤炭价格具有一定的粘性,易涨难跌。政府补贴只是权宜之计,长期并不可取。最可行的解决方案就是改革电力市场定价机制,即通过电力定价来协调与兼顾火电企业、煤炭企业、天然气企业和电力需求侧的利益关系。

由于成本倒挂发电,许多发电企业长期处于亏损状态,这肯定不符合市场规律,只有通过价格调整才能激发电力生产企业的发电积极性。

在基准定价基础上扩大上下的浮动范围应严格按照各方约定的定价程序(包括电力市场需求、煤炭成本变化、发电企业运行成本、批发物价指数、进口燃料到岸价等)最终确定。如原油和天然气储备一样,政府应动用财政力量建立更庞大的煤炭储备基地,以发挥平抑和稳定煤炭价格的作用。

当然,发电企业必须挖掘潜力提高生产效率,而煤炭企业同样必须走绿色能源发展道路,以科技创新促进企业转型,靠涨价求效益绝非长远之计。

商品价格走势近期展望

金融市场最关心的是能源价格还有多大的上涨空间以及持续时间,尤其是对全球通胀有多大的上推力量。当然,没有人能够准确预测价格变化趋势,但价格变化受整个市场环境影响较大,宜用较开阔的视野来解读价格变化趋势。

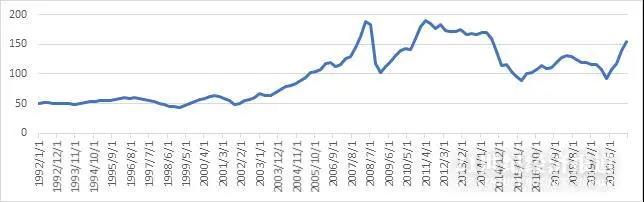

国际货币基金组织编制的大宗商品价格指数就具有一定的参考意义。按经济学定义,通货膨胀指在一定时期内物价(生活成本)总体持续上涨的现象,因此对通胀的预判需要基于较多的商品价格变化趋势,能源价格只是其中的重要组成部分。

国际货币基金组织发布的大宗商品价格指数包括了能源和非能源两大部分,其权重分别为40.9%和59.1%。前者纳入了煤炭、原油、天然气和丙烷,其权重分别为3%、28.6%、7.8%、1.5%;后者涵盖的商品较广,包括农业、化肥和金属,其权重分别为34.5%、1.9%和22.7%。农业部分所获得的权重较大,其中农业原材料、饮料和食品分别占4.3%、2.3%、27.8%,而食品中谷物、肉食、海鲜、食糖、菜油和其他食品油又分别占3.5%、4.9%、3.9%、1.5%、5.7%、8.4%。

图2 1992-2021年世界大宗商品指数趋势图

说明:2021年数据为2021年第一季度数据。

资料来源:国际货币基金组织;美联储圣路易斯分行

如图2,目前大宗商品价格指数处于上升阶段,其势头还在持续。从2001年第四季度开始,指数开始持续了长达七年的上升周期,但金融危机改变了指数变动方向。从2009年第一季度开始,指数开启了三年的爬升阶段,之后步入下跌周期,并于2020年第四季度触底反弹,2021年指数上升迅猛。按历史趋势看,世界大宗商品指数的上涨势头还将持续至少2年时间。

此外,美国陷入用工荒,虽然有1100多万个招聘岗位,但各个行业却找不到合适的人手,必须提高工资水平以吸引就业人员,工资上涨所产生的通胀压力随之增大。虽说商品指数上涨并不意味着通货膨胀一定来临,事实上,最近十多年世界通胀水平一直维持在低位,中央银行甚至期盼经济出现良性通货膨胀,以刺进企业的生产积极性。

这一轮商品指数上涨原因较为复杂:疫情控制、供应链紊乱、芯片短缺、主要国家单方面加征关税、反全球化思潮、国际政治缺乏互信、劳工市场扭曲、部分国家对绿色发展的承诺过多等,所以通货膨胀可能在较长时间内运行在高位。对于不期而至的通货膨胀,全球主要央行似乎准备不足。

金融市场所担心的问题开始有了越来越清晰的答案:美国就业市场乏力,十年期国债收益率再度上破1.6%,通货膨胀比美联储的判断更悲观,两党就提高政府债务上限的恶斗依旧。美联储是否在11月份举行的例行会议后宣布减少资产购买计划?这取决于近期美国金融市场表现。但大概率事件是美联储会调高通对通胀问题的嗓门,除此之外一切照旧。

值得庆幸的是,中美高层互动增强,双边关系出现回暖迹象,变相降低或取消关税的操作已纳入美国贸易代表办公室的议事日程。

本文来源于搜航网,不代表九州物流网(http://www.wl890.com)观点,如有侵权可联系删除,文章所用图片来源于网络,文章图片如有侵权可联系删除。